Počas vlaňajšieho roka sme boli svedkami rekordne vysokej inflácie, ktorá na Slovensku dosiahla 12,6 %. Z úst odborníkov zároveň viac ako inokedy počúvame o investovaní, ktoré môže straty z inflácie znížiť, ba dokonca v niektorých prípadoch ju aj poraziť. Jednou z najčastejšie odporúčaných možností je investovanie do podielových fondov. V aktuálnom prehľade sa Eva Sadovská, analytička WOOD & Company, venovala tomu, ako priemerný slovenský investor zhodnocoval od roku 2017 do konca roka 2022 svoje prostriedky, či dokázal “konkurovať” inflácii, ale aj tomu, ktoré typy fondov ostali v pluse. Analýza vychádza z výsledkov indexu slovenského investora (ISI100) z dát 100 najväčších podielových fondov v rebríčku Slovenskej asociácie správcovských spoločností.

Analytici investičnej skupiny WOOD & Company zostavili na základe dát Slovenskej asociácie správcovských spoločností (SASS) tzv. Index slovenského investora (ISI100). Index vychádza z údajov 100 najväčších (resp. najpredávanejších) podielových fondov, ktoré sú členmi SASS. Pri výpočte indexu sú sledované nielen výnosy fondov, ale aj ich váhy (podľa veľkosti fondu na základe objemu investovaných zdrojov, t. j. väčší fond sa podieľa na celkovej výkonnosti vyšším podielom ako menší fond). Index je prepočítavaný na kvartálnej báze, pričom počiatočná hodnota indexu 100 je k 1.1.2017.

Pozn.: Metodika vychádza z prepočtov váženého priemeru výkonnosti fondov, pričom podobné prepočty sa používajú v zahraničí, napríklad v prípade Indexu českého investora CII750.

Slovenský investor od začiatku roka 2017 dosiahol kumulovaný výnos 10,4 %. Na infláciu to nestačilo

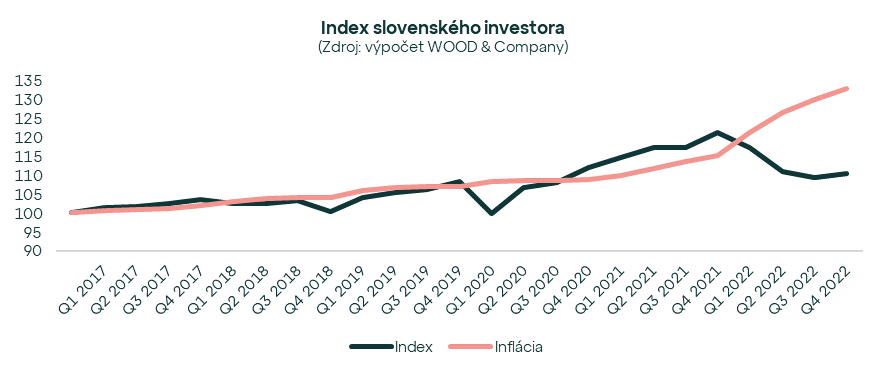

K 31.12.2022 bola hodnota indexu evidovaná na úrovni 110,4. Bežný investor, ktorý má zainvestované svoje finančné prostriedky v podielových fondoch SR, tak dosiahol od začiatku roka 2017 kumulovaný výnos 10,4 %. Zjednodušene povedané, 10 000 eur zainvestovaných v úvode roka 2017 malo na konci vlaňajšieho roka hodnotu 11 040 eur. Hoci nad minimálnym úročením v banke (na úrovni 0 až 1 %), typickým hlavne pre ostatné roky, investor vyhral, na pokorenie inflácie to nestačilo. Ceny tovarov a služieb boli k 31.12.2022 vyššie oproti úvodu roka 2017 až o 32,9 %.

Počas analyzovaného obdobia, teda za ostatných 6 rokov, bola výnosovosť podielových fondov a teda aj hodnota indexu negatívne ovplyvnená najmä vypuknutím pandémie COVID-19 na jar 2020, vojnového konfliktu na Ukrajine a energetickou krízou počas roka 2022. Index tak z hodnoty 108,2 (k Q4 2019) poklesol na 99,8 (k Q1 2020). Nasledoval jeho postupný nárast až na úroveň 121,1 (k Q4 2021). Agresia na Ukrajine a energetická kríza ho však následne „zrazili“ na spomínanú aktuálnu úroveň 110,4 (k Q4 2022). Na druhej strane nemožno opomenúť, že v poslednom kvartáli 2022 prišlo k určitému nárastu indexu oproti úrovni 109,3 vykázanej k 3Q 2022.

Investovanie je behom na dlhú trať a tak sa aj na výnosovosť musíme pozerať z dlhodobého hľadiska – minimálne v horizonte troch, ale ideálne aspoň piatich rokov. Kým počas prvých troch sledovaných rokov bola hodnota indexu striedavo pod a nad hodnotou inflácie (kumulovanej), tak od konca roka 2020 až do konca roka 2021 prevýšila tempo zdražovania v krajine. Vojnou a krízou ovplyvnená nižšia hodnota indexu ale počas roka 2022 na rekordne vysokú infláciu nestačila.

Najvýnosnejšie sú akciové a realitné fondy. Tie zarábali počas celého roka 2022

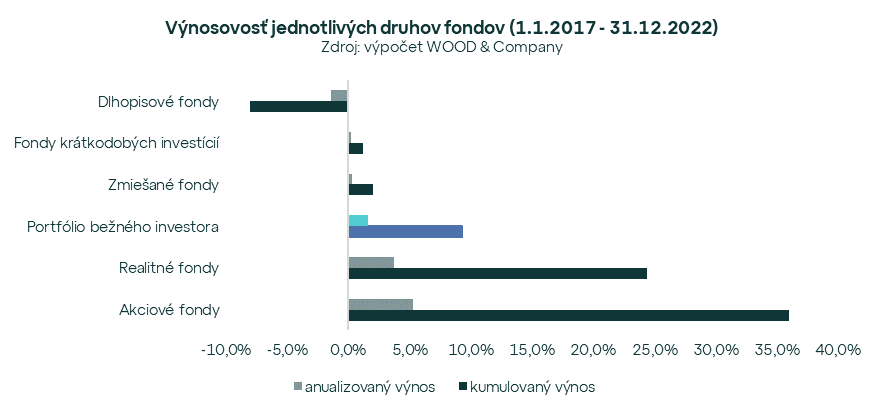

Index slovenského investora tvorí 100 najväčších podielových fondov, ktoré sú členmi SASS. Najväčšiu váhu na úrovni 47 % mali k 31.12.2022 zmiešané fondy. Nasledovali akciové fondy a realitné fondy s podielmi na úrovni 24 % a 22 %. Dlhopisové fondy mali váhu 4 %, fondy krátkodobých investícií 3 %.

Najvyššiu výnosovosť dosiahli akciové fondy s kumulovaným výnosom (od 1.1.2017 do 31.12.2022) na úrovni 36,0 %. Tomu zodpovedá ročný (anualizovaný) výnos na úrovni 5,3 % p.a. Nasledujú realitné fondy, ktoré dosiahli kumulovaný výnos 24,4 % a ročný výnos 3,7 % p.a. Iba tieto dva typy fondov tak dokázali od roku 2017 držať krok s infláciou. Zmiešané fondy vykázali kumulované zhodnotenie na úrovni 2,0 %, čomu zodpovedal anualizovaný výnos 0,3 % p.a. Fondy krátkodobých investícií dosiahli kumulovaný výnos 1,2 % (anualizovaný 0,2 %). Dlhopisové fondy vykázali stratu.

Ako ovplyvnila vojnová agresia na Ukrajine a energetická kríza výnosovosť jednotlivých typov fondov počas uplynulého roka? S výnimkou realitných fondov klesla. Reality ako jediné zhodnotili a za uplynulý rok dosiahli výnos na úrovni 3,9 %.

„V štvrtom kvartáli sa naplnil pokračujúci trend nižších výnosov v akciových podielových fondoch v porovnaní s globálnymi akciovými indexami. Globálny akciový index narástol o takmer desať percent, no priemerný investor v akciovom podielovom fonde zhodnotil svoje investície len o 1,7 %. Celý uplynulý rok tak možno z pohľadu aktívne riadených akciových podielových fondov charakterizovať výrokom bývalého ruského premiéra Viktora Černomyrdina: „Chceli sme to tak dobre, ako sa len dá, no dopadlo to tak, ako vždy“. Veru, v r. 2022 len 40 % aktívne riadených globálnych akciových podielových fondov porazilo globálny index. A to sme tu mali rok, v ktorom bolo skoro všetko – prepady, ale aj prudké nárasty akciového trhu. Relatívne dobre skončili dlhopisové fondy, ktoré prekonali globálny dlhopisový index o takmer 5 %. Bude zaujímavé sledovať, či zachytia prípadný obrat na dlhopisovom trhu alebo dopadnú ako akciové fondy v štvrtom kvartáli uplynulého roka. Pozíciu investičnej kotvy portfólia v turbulentných časoch potvrdzovali počas celého roka realitné fondy,“ zhodnotil aktuálny vývoj Maroš Ďurik, Investment Advisory Director z WOOD & Company.

5 rád, ako v r. 2023 lepšie zhodnotiť investície podľa Maroša Ďurika:

- Nechať si poradiť od skúseného investičného špecialistu

- Predĺžiť svoj definovaný investičný horizont a následne ho aj dodržať

- Postupne zaraďovať do portfólia kvalitné eurové dlhopisové investičné produkty (fondy, korpo-rátne dlhopisy, ...)

- Ak v portfóliu chýbajú komerčné reality, zaradiť ich do portfólia

- Zmiešané fondy nahradiť samostatnou investíciou do kvalitného eurového dlhopisového inves-tičného produktu a globálneho akciového ETF

Zdroj: WOOD&Company