02.04.2013

Predaj a spätný prenájom pochádza z anglického Sale-and-leaseback a ide sa o osobitný druh obchodného vzťahu, považovaný za alternatívu konvenčného financovania. Využívajú ho firmy ako efektívny zdroj kapitálu v neľahkých časoch a jeho cieľom je zvýšiť kapitál z iných zdrojov ako bankových úverov alebo podnikových dlhopisov.

Populárna finančná operácia

Tento spôsob financovania vznikol v západno-európskych krajinách, kde je čoraz častejšie využívaný a jeho hodnota v realitných transakciách dosahuje približne 50 biliónov EUR ročne. V časoch krízy, keď sú hotovostné rezervy firiem stále nižšie, sa táto finančná operácia stáva čoraz populárnejším prostriedkom na zvýšenie hotovostného kapitálu.

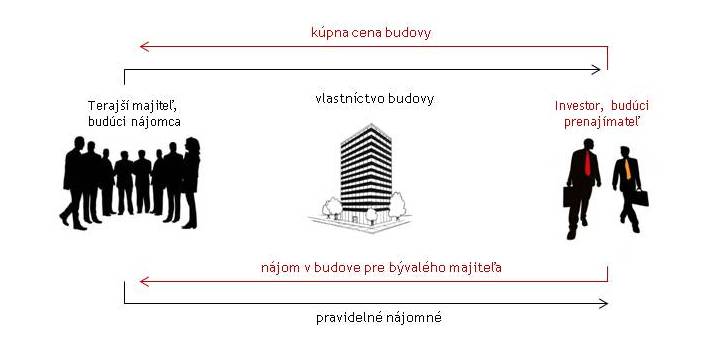

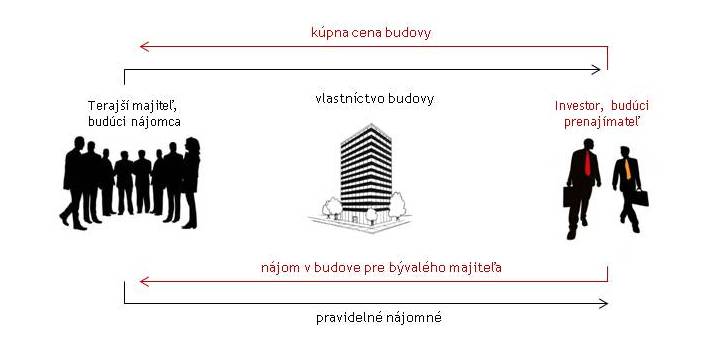

Predaj a spätný prenájom nehnuteľnosti znamená predaj nehnuteľnosti vo vlastníctve majiteľa investorovi (budúcemu prenajímateľovi) a následne spätný prenájom zo strany prenajímateľa (bývalého majiteľa) na vzájomne dohodnuté časové obdobie. V zemepisných šírkach strednej Európy je to spravidla doba 8 až 15 rokov. Výsledkom je zlepšenie súvahy prostredníctvom nahradenia dlhodobého aktíva (nehnuteľnosti) peňažnými príjmami z predaja. Predaj a následný prenájom okrem jednorazového profitu v podobe získania disponibilných finančných prostriedkov z nehnuteľného majetku poskytuje podnikateľskému subjektu celý rad výhod.

Predaj a spätný prenájom nehnuteľnosti znamená predaj nehnuteľnosti vo vlastníctve majiteľa investorovi (budúcemu prenajímateľovi) a následne spätný prenájom zo strany prenajímateľa (bývalého majiteľa) na vzájomne dohodnuté časové obdobie. V zemepisných šírkach strednej Európy je to spravidla doba 8 až 15 rokov. Výsledkom je zlepšenie súvahy prostredníctvom nahradenia dlhodobého aktíva (nehnuteľnosti) peňažnými príjmami z predaja. Predaj a následný prenájom okrem jednorazového profitu v podobe získania disponibilných finančných prostriedkov z nehnuteľného majetku poskytuje podnikateľskému subjektu celý rad výhod.

Výhody

-

Prevod majetku do hotovosti. Vďaka transakcii predávajúci získa hotovostný kapitál, ktorý by bol inak viazaný vo vlastníctve nehnuteľnosti a súčasne zostáva užívateľom nehnuteľnosti po dobu trvania prenájmu. Predávajúci zvyčajne touto transakciou získa viac ako tradičným hypotekárnym financovaním. Napríklad ak transakcia zahŕňa aj pozemok a technické zhodnotenia, predávajúci dostane 100% trhovej ceny nehnuteľnosti (mínus dane z kapitálových výnosov).

-

Alternatíva ku konvenčnému financovaniu. Predávajúci môže zvyčajne navrhovať počiatočnú dobu trvania prenájmu na dobu, ktorá spĺňa jeho potreby bez zaťaženia rôznymi platbami, nákladmi na refinancovanie a ďalšími problémami spojených s bežným financovaním.. Predaj a spätný prenájom zvyčajne poskytuje predávajúcemu možnosť obnovenia, zatiaľ čo hypotekárne financovanie nemá záruku pre refinancovanie.

-

Možnosť lepšieho financovania. Pri predaji a spätnom prenájme má kupujúci väčšiu šancu získať lepšie podmienky hypotekárneho financovania ako majiteľ nehnuteľnosti. A tak aj keď majiteľ nehnuteľnosti má omeškanie, kupujúci by mal pokračovať vo svojich platbách, aby ochránil svoj majetok. Z takého dôvodu môže byť veriteľ ochotný účtovať kupujúcemu nižšiu úrokovú sadzbu, ktorá by mohla mať pre predávajúceho za následok nižšie nájomné platby.

-

Zlepšenie súvahy a úverovej bonity. Prostredníctvom Sale-and-leaseback predávajúci nahradí dlhodobé aktívum (nehnuteľnosť) bežným aktívom (peňažné príjmy z predaja). V prípade ak je prenájom klasifikovaný ako operatívny lízing, predávajúceho nájomná povinnosť je uvedená v poznámke k súvahe častejšie ako záväzok. To má za následok zvýšenie predávajúceho aktuálny stav alebo pomer súčasných aktív ku krátkodobým záväzkom, ktoré často slúžia ako ukazovatele schopnosti splácať svoje krátkodobé záväzky. Takýto zvýšený súčasný pomer zlepšuje predávajúceho pozíciu pre vypožičiavanie budúcich finančných prostriedkov.

-

Vyhnutie sa dlhovým obmedzeniam. Firmy obmedzené dlhmi predchádzajúcich úverov alebo dlhopisov môžu byť schopné obísť tieto limity pomocou predaja a spätného prenájmu. Splátky prenájmu v rámci Sale-and-Leaseback zvyčajne nie sú považované za dlhy, a tak podnik môže plniť svoje finančné potreby prostredníctvom predaja a spätného prenájmu bez toho, aby porušil predchádzajúce dohody.

Nevýhody

Napriek množstvu výhod by mali majitelia budov pri rozhodovaní o predaji a spätnom prenájme zvážiť aj negatíva s ním spojené.

-

Strata zvyškovej hodnoty nehnuteľnosti. Pravdepodobne najväčšou nevýhodou je prevod vlastníckeho práva z predávajúceho na kupujúceho. Majitelia môžu minimalizovať túto nevýhodu zahrnutím voľby opätovného odkúpenia do transakcie. Avšak táto voľba má vplyv na zmenu jej zaznamenania pre účtovné účely. V takomto prípade by bol prenájom zaznamenaný ako zhodnotené aktívum a povinnosť uskutočniť budúce nájomné platby sa zaznamená ako povinnosť.

-

Obmedzenie flexibility. Dôsledkom predaja a spätného prenájmu je zvyčajne obmedzenie práv predávajúceho zviazaných s vlastníctvom. Rovnako ak predávajúci má záujem vynoviť prenajatú nehnuteľnosť, môže mať problém získať finančné prostriedky zaistené záujmami držiteľa nehnuteľnosti. Navyše nájomná zmluva môže obsahovať ustanovenia zakazujúce predávajúcemu využitie hypotéky na účely spojené s nehnuteľnosťou.

-

Bankrot kupujúceho. V prípade bankrotu kupujúceho môže správca konkurznej podstaty odmietnuť akúkoľvek dohodu o obnovení spätného prenájmu alebo kupujúceho možnosť na kúpu nehnuteľnosti.

Odpočet platieb nájomného

Rozhodnutie predávajúceho získať finančné prostriedky prostredníctvom predaja a spätného prenájmu je často zviazané aj s príjmami z daňových výhod. Tieto úspory predstavujú dodatočný zdroj peňažných prostriedkov, ktoré môže predávajúci využívať. Jednou z možností ako získať prostredníctvom predaja a spätného prenájmu peňažné prostriedky je odpočet platieb nájomného, ktoré predstavuje hlavné daňové zvýhodnenie, pri ktorom sú platby nájomného plne odpočítateľné. Pri klasickom hypotekárnom financovaní, dlžník odpočítava len úroky a odpisy. Odpočet nájomného môže prekročiť výšku odpisov v troch prípadoch:

-

ak objekt tvoria prevažne neodpisovateľné aktíva;

-

ak je nehnuteľnosť ocenená v hodnote (kým zrážky odpisov sú limitované nákladmi na nehnuteľnosť, nájomné zrážky sa môžu rovnať trhovej hodnote nehnuteľnosti) ;

-

ak bola nehnuteľnosť plne odpísaná.

Schéma: The Advisors/BYVANO

Bianka Révayová

V súčasnosti pôsobí v spoločnostiach The Advisors/BYVANO, kde sa špecializuje sa na poradenstvo pre prenajímateľov kancelárskych priestorov.

Predaj a spätný prenájom nehnuteľnosti znamená predaj nehnuteľnosti vo vlastníctve majiteľa investorovi (budúcemu prenajímateľovi) a následne spätný prenájom zo strany prenajímateľa (bývalého majiteľa) na vzájomne dohodnuté časové obdobie. V zemepisných šírkach strednej Európy je to spravidla doba 8 až 15 rokov. Výsledkom je zlepšenie súvahy prostredníctvom nahradenia dlhodobého aktíva (nehnuteľnosti) peňažnými príjmami z predaja. Predaj a následný prenájom okrem jednorazového profitu v podobe získania disponibilných finančných prostriedkov z nehnuteľného majetku poskytuje podnikateľskému subjektu celý rad výhod.

Predaj a spätný prenájom nehnuteľnosti znamená predaj nehnuteľnosti vo vlastníctve majiteľa investorovi (budúcemu prenajímateľovi) a následne spätný prenájom zo strany prenajímateľa (bývalého majiteľa) na vzájomne dohodnuté časové obdobie. V zemepisných šírkach strednej Európy je to spravidla doba 8 až 15 rokov. Výsledkom je zlepšenie súvahy prostredníctvom nahradenia dlhodobého aktíva (nehnuteľnosti) peňažnými príjmami z predaja. Predaj a následný prenájom okrem jednorazového profitu v podobe získania disponibilných finančných prostriedkov z nehnuteľného majetku poskytuje podnikateľskému subjektu celý rad výhod.